¿Qué es el trading de rangos?

En el day trading, entran en juego distintos tipos de estrategias de trading, cada una de ellas adaptada a estilos de trading, plazos, tolerancia al riesgo, objetivos de inversión, periodo de negociación, etc. específicos. Entre estas estrategias, el trading por rangos es una de las principales, ya que implica la compra y venta estratégicas de instrumentos financieros dentro de un rango estrecho.

Antes de embarcarse en una estrategia de trading en rangos, los traders de Forex deben ser plenamente conscientes de los riesgos y limitaciones inherentes a la misma.

En el complejo ritmo de la dinámica del mercado, surge un patrón recurrente: sólo en alrededor del 30% de los casos los mercados muestran tendencias, y en el 70% restante, los precios se mueven en rangos. Esta observación estadística supone un reto para los operadores que buscan captar movimientos de precios significativos o una tendencia. Por eso es necesario desarrollar estrategias de trading prácticas adaptadas a los mercados en rangos.

En esta guía de inversión en Forex, obtendrá una comprensión práctica de la mecánica del trading en rangos y su potencial para producir señales de compra y venta incluso en momentos de incertidumbre en el mercado, cuando no hay una dirección clara de la tendencia, ya sea al alza o a la baja. Como extra, compartiremos con usted la mejor estrategia rentable para operar en rangos.

¿Qué es el trading por rangos?

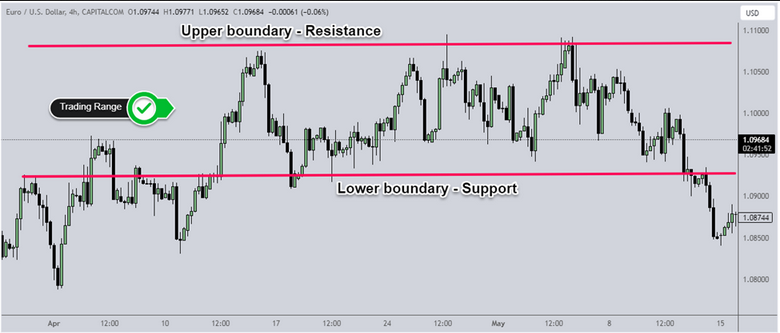

El trading por rangos, también conocido como trading horizontal, se produce cuando el movimiento del precio de un par de divisas o de cualquier otro activo se mantiene dentro de unos límites superior e inferior definidos, a menudo denominados niveles de resistencia y soporte.

El límite superior del rango actúa como nivel de resistencia del precio, lo que puede provocar retrocesos o el bloqueo del impulso alcista. A la inversa, el límite inferior actúa como nivel de soporte del precio, impidiendo nuevos movimientos a la baja a medida que cede la presión vendedora.

En un entorno de trading de rango, el precio rebotará varias veces entre estos niveles de soporte y resistencia, ofreciendo múltiples oportunidades de scalping o swing trading en función del tamaño del rango.

Ejemplo de trading dentro de un rango

Por ejemplo, si el EURUSD cotiza en un rango entre el nivel de resistencia de 1,0950 y el nivel de soporte de 1,0700 durante las próximas semanas, nos encontramos en una operación de rango. Los operadores de divisas probablemente comprarían EURUSD cuando el par alcance el nivel de soporte de 1,0700 y luego ejecutarían una orden de venta cuando se acerque al nivel de resistencia de 1,0950.

Este ciclo se repite hasta que se espera una ruptura del rango.

Trading de rango y seguimiento de tendencias

A diferencia de las estrategias de seguimiento de tendencias, en las que los operadores alinean sus posiciones con la dirección general de la tendencia predominante, el trading de rango implica tomar señales de compra y venta en diferentes momentos dentro del rango de trading.

En el contexto de una tendencia alcista, los traders que siguen la tendencia aprovechan las oportunidades para comprar en las caídas y vender en los repuntes. En cambio, los traders de rango se centran en los movimientos de los precios dentro del rango, lo que les permite aprovechar los rebotes al alza y los retrocesos a la baja.

Cabe señalar que las operaciones de rango pueden observarse en diferentes horizontes temporales, desde gráficos intradía a corto plazo, como el gráfico de cinco minutos, hasta gráficos diarios y mensuales a más largo plazo.

Esta adaptabilidad subraya la flexibilidad de la estrategia y su aplicabilidad en distintas condiciones de mercado.

¿Cuál es la mejor divisa para operar por rangos?

El trading por rangos funciona en cualquier mercado financiero, incluidos los pares de divisas, las acciones, las criptodivisas, los ETF, etc.

Cuando se trata de operar por rangos en el mercado de divisas, ciertos pares de divisas han demostrado una propensión a adherirse a rangos de precios bien definidos, lo que los convierte en candidatos adecuados para esta estrategia de negociación. Se trata de cruces como EUR/CHF, EUR/GBP, AUD/NZD, EUR/AUD, etc.

Ventajas y desventajas del trading de rango

Ventajas:

- El trading de rango es una estrategia fácil para los traders principiantes.

- Estrategia de trading activa.

- Puntos de precio específicos para entrar y salir del rango.

- Funciona con todos los precios de activos que tienen una acción de precios lateral.

- Adecuada para indicadores técnicos y trading de acción de precios.

Desventajas:

- Difícil determinar cuándo el precio sale del rango.

- Comisiones elevadas.

- La volatilidad del mercado puede causar mucho estrés.

Estrategias de trading por rangos

Las estrategias de trading de rango están diseñadas para aprovechar la naturaleza cíclica de los mercados, que alternan entre periodos tendenciales y no tendenciales. El principal objetivo de estas estrategias es identificar si un mercado se encuentra en una fase de tendencia o en una fase de rango dentro de un marco temporal específico.

Aquí es donde entra en juego la estrategia de trading de rango.

Estrategia de apertura de rango

Este enfoque de trading, también conocido como estrategia ORB (Opening Range Breakout), se centra en los movimientos iniciales de precios que se producen durante una sesión de trading, normalmente en los primeros minutos u horas de la sesión de Londres o Nueva York.

Originalmente, el rango de apertura se aplicaba a los precios de las acciones marcando las bandas superior e inferior (máximo y mínimo) de los primeros 30 minutos tras la apertura del mercado.

Los traders analizan el rango de precios establecido durante este periodo de apertura para calibrar el sentimiento del mercado para el día. La estrategia consiste en realizar operaciones en función de las rupturas por encima o por debajo del rango de apertura, anticipándose a la posible dinámica de los precios.

Estrategia de trading con barras de rango

En la estrategia de trading de barras de rango, los operadores de Forex utilizan intervalos de barras personalizados que se adaptan a la volatilidad del mercado para capturar las fluctuaciones de precios que se producen dentro de estos intervalos predefinidos.

Los gráficos de barras de rango suelen estar disponibles en la mayoría de las plataformas de trading, incluida la plataforma MetaTrader 4.

Cada barra está diseñada para abarcar un intervalo de precios predeterminado, que se adapta dinámicamente a las condiciones cambiantes del mercado.

Estrategia de trading de rango medio diario

En el mercado de divisas, el rango medio diario (ADR) es uno de los indicadores de volatilidad y muestra el movimiento medio del precio, medido en pips, de un par de divisas específico durante un periodo definido, normalmente basado en gráficos de precios diarios.

Uno de los principales usos de la estrategia de trading ADR es su capacidad para identificar posibles puntos de entrada y salida para las reversiones intradía.

Por ejemplo, si el precio de un par de divisas alcanza el límite superior de su rango diario, los operadores pueden interpretar esta señal como la de una posible reversión. En consecuencia, puede emplearse una estrategia de reversión a la media, que aprovecha la anticipación de los retrocesos de los precios.

Los analistas técnicos también pueden utilizar el indicador ADX (Índice Direccional Medio), que puede actuar como filtro de las barras de fluctuación. Por regla general, cuando la línea del ADX cae por debajo de 20, indica que el mercado se encuentra en un rango.

Reflexiones finales

El principio subyacente de la estrategia de rango consiste en aprovechar las oscilaciones de los precios dentro de unos límites bien definidos. Los traders buscan comprar en los niveles de soporte y vender en los niveles de resistencia, con el fin de maximizar las oportunidades que ofrecen los mercados en movimiento.

Sin embargo, es importante tener en cuenta que las estrategias de trading en rangos conllevan retos específicos. Las falsas rupturas, en las que el precio rompe momentáneamente el rango establecido antes de volver a él, deben examinarse con detenimiento. Además, la naturaleza adaptable de estas estrategias significa que se requieren ajustes continuos para ajustarse a las condiciones cambiantes del mercado.

Para dominar el trading de rango, es esencial contar con una plataforma fiable para la ejecución de operaciones. Explore nuestra completa página de comparación de brokers de CFD examinando las ofertas, características y reputación de los diferentes brokers, para que pueda seleccionar con confianza un socio que complemente su enfoque de trading.

| CFD Brokers | Plataformas | Nuestra opinión | Sitio web oficial |

|---|---|---|---|

| MetaTrader 4 y 5, TradingView, VTrade | |||

| xStation |

El trading CFD se basa en la especulación e implica un riesgo significativo de pérdida, por lo que no es adecuado para todos los inversores (del 74 al 89% de las cuentas de inversores privados pierden dinero).