Estrategia de trading - Smart Money y liquidez

El trading con Smart Money es muy popular, así que vamos a echar un vistazo a una de sus técnicas que ayuda a los traders a aprovechar al máximo las oportunidades.

Además del artículo ya escrito sobre Smart Money y el trading en bloque, veamos el trading con Smart Money y la técnica de trading de liquidez que lo acompaña.

¿Por qué es importante la liquidez?

Muchos traders no se dan cuenta de que el precio del instrumento que siguen tan de cerca no se mueve en consonancia con los indicadores. Los indicadores son retardados y sirven más o menos para que el operador clasifique los datos del mercado en una especie de agregado, con el que luego puede trabajar. El impulso para el movimiento de los precios es la liquidez representada por las órdenes pendientes. Estas órdenes son, por ejemplo, stop loss.

¿Alguna vez le ha elegido el mercado con un stop loss? En ese preciso momento, usted se convirtió en liquidez para otra persona. Si quiere aumentar sus posibilidades de éxito en el trading, necesita aprender a detectar dónde hay liquidez disponible en el mercado.

El objetivo de un trader debe ser negociar liquidez, no convertirse en liquidez.

Dónde buscar niveles de liquidez

En diversas formaciones de precios (por ejemplo, máximos dobles o triples), líneas de tendencia, soportes y resistencias horizontales, Gaps de Valor de Precio, máximos y mínimos de oscilaciones anteriores, etc., podemos encontrar niveles donde buscar liquidez.

El principio es que los traders suelen buscar estas formaciones porque son ampliamente conocidas, y colocan sus órdenes pendientes -ya sea un stop loss u otra orden (por ejemplo, take profit, buy stop, etc.)- en los niveles a los que estas formaciones les "atraen". Como todos conocen los mismos principios, el volumen de órdenes se acumula en niveles similares. Sin embargo, para el mercado (o los grandes operadores), todas estas órdenes representan liquidez y, por lo tanto, tratarán de empujar el precio del instrumento hacia ellas.

En un gráfico, la búsqueda de liquidez se manifiesta en el hecho de que en un nivel determinado (que es fácil de leer para los operadores y, por tanto, de negociar), primero se produce una cierta "ruptura" de ese nivel, es decir, el precio hace una ruptura. Esto da la impresión de que el precio empieza a moverse en la dirección de la ruptura. Sin embargo, el precio retrocede y continúa en la dirección opuesta. A menudo, esta situación se representa en el gráfico mediante una falsa ruptura. Estas falsas rupturas indican que la liquidez se ha retirado y que el precio puede moverse ahora en la dirección opuesta.

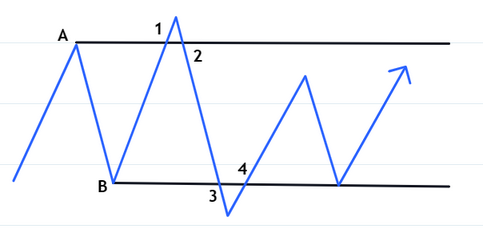

Vamos a explicarlo con un ejemplo sencillo:

En el punto A se forma un pico, por lo que el operador traza una línea horizontal desde este nivel, que representa la resistencia. En el punto B, en cambio, hay un mínimo de oscilación, que representa el soporte.

En el punto 1, se ha roto la resistencia. Aquí, las órdenes stop-loss son elegidas por los traders que están especulando en corto y/o las órdenes stop-buy por los traders que están especulando con una ruptura de la resistencia A y esperan un movimiento alcista para la ruptura. Los que especulan en largo tras la ruptura colocarán sus lotes stop por debajo del nivel B o justo por debajo del nivel A. Estas órdenes constituyen una nueva liquidez para el mercado.

Estas órdenes constituyen entonces nueva liquidez para el mercado. Como resultado, el mercado se invertirá y en lugar de moverse hacia arriba, ahora se moverá hacia abajo. El retorno del precio por debajo del nivel A crea entonces una falsa ruptura en el punto 2 y, tras esta falsa ruptura, el precio se dirige hacia abajo.

En el punto 3, la situación es similar, pero a la inversa. En primer lugar, se produce una ruptura del soporte y esto se debe a que aquí también se han acumulado órdenes. Esta vez, se trata de órdenes stop de operadores que han especulado a largo plazo, o de órdenes stop de venta de operadores que esperaban una ruptura y suponían que el precio seguiría bajando. Una vez seleccionadas estas órdenes, el precio se invierte, se crea de nuevo una falsa ruptura y el precio continúa en dirección contraria.

Consejo: si identifica una falsa ruptura en el gráfico, suele ser una señal clara para entrar en una operación en la dirección opuesta.

Simplificando, éste es el principio mismo de la selección de liquidez. En la práctica, por supuesto, los ejemplos no serán tan claros, hay que aprender a buscar los niveles en los que se puede encontrar liquidez y esperar pacientemente a que se seleccione. Usted entra en la operación una vez que se ha seleccionado la liquidez y la inversión del precio se confirma de un modo u otro (por ejemplo, mediante una vela envolvente, o un hueco en el precio, etc.).

La ubicación de las retiradas de efectivo más frecuentes en el mercado real.

El máximo y mínimo del día, semana o mes anterior.

Vamos a mostrar un ejemplo de selección de liquidez en el mínimo del día anterior. En la imagen, tenemos el par USDJPY en el gráfico H1. El punto A es el mínimo del 14/11/2023, que proporciona un soporte horizontal. Los traders suelen especular con que cuando el precio se acerque a este mínimo, rebotará al alza. Colocan un stop loss por debajo de este soporte. Al día siguiente, se eligió este punto bajo para la publicación de los datos sobre la inflación industrial en Estados Unidos. Con unos resultados mucho mejores de lo esperado, lo lógico hubiera sido que el dólar se debilitara. Pero ocurrió lo contrario.

Los principales operadores presionaron inicialmente a la baja al dólar tras conocerse el informe, con el fin de recuperar las órdenes pendientes que se habían acumulado por debajo de este soporte. Después de recoger estas órdenes, el mercado dio marcha atrás y rápidamente se dirigió al alza para recoger liquidez adicional, que ahora estaba representada por órdenes de operadores que estaban convencidos de que el USDJPY tenía que caer.

Así pues, desde un punto de vista fundamental, esta subida intradía del USDJPY fue extremadamente ilógica. Sin embargo, desde el punto de vista de la acción del precio, según el SMC, los principales actores trataron de cerrar la brecha de valor creada el 14/11/2023.

Consejo: el máximo y el mínimo del día, la semana y el mes anteriores son niveles que al mercado le gusta probar. Después de retirar liquidez de estos niveles, espere a que el mercado se invierta y cree una ruptura falsa de este nivel. Sólo entonces podrá considerar la posibilidad de entrar en acción. La confirmación de la entrada en la operación se puede hacer en un marco temporal inferior, por ejemplo, utilizando un Price Value Gap, o una vela de barrido, pin bar, etc.

Soportes y resistencias horizontales

Las retiradas de efectivo se producen no sólo en el máximo y mínimo del día anterior, sino también en los distintos máximos y mínimos de la oscilación, en todos los marcos temporales.

La imagen muestra el EURJPY en el gráfico diario. Se formó un máximo en el punto 1, que se probó y superó ligeramente en el punto 2, pero el precio cerró por debajo de esta resistencia. Por lo tanto, se creó una falsa ruptura. La liquidez por encima de la resistencia se eliminó.

En el punto 3, la liquidez se recuperó con más fuerza. Los traders que habían estado esperando esta situación estaban más confiados porque vieron que ya se había probado el techo, por lo que especularon con que esta resistencia funcionaría de nuevo. Efectivamente, funcionó, pero sólo después de que la mayoría de los operadores hubieran sido expulsados del mercado. Estos eran los que tenían órdenes stop de compra por encima de esta resistencia porque habían especulado a largo plazo después de que la resistencia se hubiera roto, u órdenes stop de venta porque habían especulado a corto plazo en esta resistencia.

Líneas de tendencia

Las líneas de tendencia (LT) son otro lugar popular para retirar efectivo. La lógica dicta que los inversores coloquen órdenes stop-loss justo por encima de una línea de tendencia bajista, o justo por debajo de una línea de tendencia alcista. En la práctica, esto funciona de la siguiente manera:

Los puntos 1 y 2 son suficientes para trazar una línea de tendencia. En el punto 3 se produjo una ligera ruptura de esta línea de tendencia, pero no fue nada importante. Luego, en el punto 4, la ruptura de la LT fue más fundamental, ya que el precio cerró por debajo de la LT. Por lo tanto, se recogió un stop loss y se colocó por debajo de la LT.

¿Qué pasa por la cabeza del trader en esta fase? La mayoría de las veces, piensa que este fuerte movimiento y la ruptura de la LT significan que la tendencia alcista ha terminado, por lo que empieza a especular en corto. Y como quiere aprovechar este movimiento pronto para conseguir el mejor precio, entra rápidamente en la operación corta sin esperar a un retest o cualquier otra forma de confirmación. A continuación, coloca una orden stop loss por encima del precio. Sin embargo, estas órdenes de stop representan liquidez, por lo que el precio vuelve a situarse por encima de la orden de stop.

Hay muchas variaciones sobre el tema de la selección de liquidez. Sin embargo, todas tienen un denominador común: el incentivo.

Smart Money - inducir la liquidez

En el contexto del aumento de la liquidez, utilizamos el término "inducción", que significa "atraer" o "atrapar".

Por los ejemplos anteriores, habrá adivinado lo que significa. Cuando el mercado crea una situación legible, como una resistencia, el trader piensa que el precio va a girar hacia allí y entra en la operación en corto, colocando el stop loss por encima de la resistencia.

A menudo, sin embargo, lo hace demasiado pronto por miedo a perder la oportunidad (lo que técnicamente se conoce como FOMO (Fear of Missing Out)). La manipulación del precio en estos niveles también puede contribuir al FOMO: por ejemplo, el precio empieza a hacer pequeños retrocesos, por lo que el operador cree que el movimiento se va a producir... etc. Esta trampa atrae entonces a otros operadores. Una vez que se hayan acumulado suficientes órdenes por encima de la resistencia, éstas serán elegidas en primer lugar y comenzará el movimiento real.

El incentivo es, por tanto, una situación que da la impresión de que el precio se va a mover en una dirección determinada. Una vez que se hayan atraído suficientes órdenes (que son liquidez), éstas se seleccionarán en primer lugar. Sólo después de esta manipulación se producirá el movimiento real.

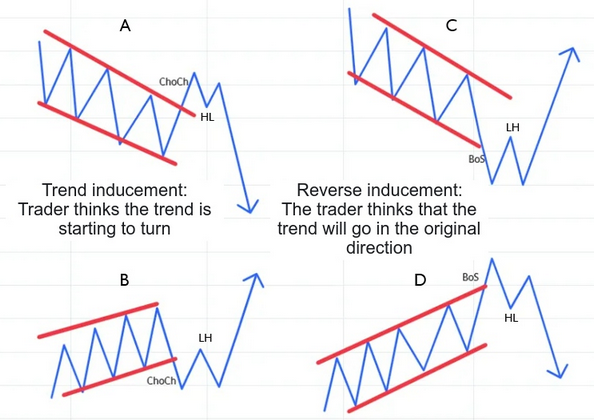

Los siguientes diagramas muestran ejemplos de diferentes trampas:

Los incentivos pueden adoptar diferentes formas y niveles de precio

Los principales tipos de incentivos se ilustran en la figura anterior:

- Las situaciones A y B son ejemplos de situaciones en las que el trader piensa que la tendencia está empezando a invertirse, pero tras la manipulación, el mercado continúa en su dirección inicial.

- La situación A muestra una clara tendencia bajista. En cuanto se rompe el último máximo inferior y se forma el primer máximo superior, el trader empieza a pensar que se está produciendo una inversión de tendencia (cambio de carácter) y comienza a especular a largo plazo. Sin embargo, los stop loss que coloca por debajo del primer máximo inferior (marcados con "HL") sirven como liquidez que el mercado empezará a recoger, por lo que el precio comenzará a caer en la dirección de la tendencia principal.

- La situación B muestra una tendencia alcista, cuando se forma el primer mínimo inferior, el trader empieza a pensar que se está produciendo un cambio de tendencia, por lo que entra en una posición corta, colocando el stop loss por encima del mínimo inferior (marcado como "LH"). A continuación, se selecciona este último y la tendencia continúa al alza en la dirección inicial.

- En las situaciones C y D, el operador está convencido de que la tendencia continúa en la dirección inicial, pero el mercado se invierte en la dirección opuesta.

- En la situación C, se produce una ruptura estructural (BOS) en la tendencia bajista y se forma un nuevo mínimo. Esto convence al operador de que la tendencia bajista está ganando impulso. Cuando se forma un nuevo máximo inferior, los operadores colocan stop losses por encima de este máximo inferior (LH). Una vez que se restablece la liquidez, el precio sigue subiendo.

- En el caso de la situación D, esto es similar a una tendencia alcista. Una vez que se produce el BOS y se forma un máximo superior, el trader está convencido de que la tendencia alcista continuará. Coloca el stop loss por debajo del nuevo máximo mínimo (HL). A continuación, estas órdenes se seleccionan y el mercado se invierte.

- Los ejemplos anteriores sugieren que los niveles o patrones que indican dónde se producirán las retiradas de efectivo tienden a ser más complejos que simples falsas rupturas en zonas horizontales S-R. Pero si empieza a observar el mercado desde este ángulo, poco a poco irá adquiriendo una experiencia que le abrirá una nueva dimensión del trading.

Cómo operar con liquidez

- En un marco superior -semanal, diario o H4-, marque los principales niveles de precios e identifique la tendencia actual (alcista, bajista, lateral).

- Como ya sabe que el trading de liquidez funciona haciendo que el precio atraviese de algún modo un nivel determinado, a diferencia del dibujo tradicional de soportes y resistencias, que suelen representarse como zonas de un intervalo determinado, en el caso de este concepto basta con trazar una línea simple que parta del punto más alto (en el caso de la resistencia) o del punto más bajo (en el caso del soporte).

- A continuación, espere a que el precio cruce este nivel. Esto es señal de que el mercado está absorbiendo liquidez por encima de este nivel.

- El siguiente paso es que el precio retroceda (por debajo de la línea de resistencia o por encima de la línea de soporte). Esto indica que se ha seleccionado liquidez. Este retroceso debe ser válido, es decir, la vela debe cerrar en esta zona. El cierre en esta zona debe ser claramente visible (véanse los gráficos 5 y 6).

- Para entrar, espere la confirmación en una escala de tiempo inferior (por ejemplo, Price Value Gap, vela envolvente, barra Pinocho, etc.).

- Dado que la retirada de liquidez ya se ha producido, se puede dar un stop loss más ajustado, lo que se traducirá en una RRR más favorable. Esta es la principal ventaja de este concepto.

Ejemplo:

En la imagen, tenemos el par AUDCAD en el gráfico semanal. En el punto A se ha formado un máximo y en el punto C, un mínimo. En estos puntos, trazamos una línea que marcará el límite de selección de liquidez. A continuación, esperamos a que el precio "rompa" estos límites. La "ruptura" se ha producido en los puntos B y D.

A continuación, pasamos a un marco temporal inferior, en este caso D1, donde esperamos algún tipo de confirmación de entrada. En el caso de la especulación en el punto B, esto sucedió de la siguiente manera:

El precio ganó liquidez a través de la vela #1, y en el mismo día se movió de nuevo por debajo de esta resistencia, donde esta vela también cerró. Este cierre por debajo del nivel de resistencia es distinto, claramente visible y fácilmente identificable, por lo que es válido (sería inválido si el precio cerrara por encima de la resistencia, en la resistencia o sólo ligeramente por debajo de la resistencia, lo que no sería claramente distinto).

La vela 1 también parece una pin bar, que es una formación de inversión. Entrando en la vela siguiente (indicada por la flecha), con un stop loss por encima del máximo de la formación y especulando hasta el soporte más cercano, se crearía una operación con una RRR de 1:5.

El siguiente gráfico muestra una situación similar, pero esta vez a la inversa.

En el punto D, el precio rompió el soporte. Tras la retirada de liquidez, se formó una envolvente alcista (vela 1) y el precio cerró por encima del soporte. Una vez más, podemos ver que el cierre por encima del soporte es significativo, claramente visible y fácilmente identificable. Es una señal fuerte. Entrando en la siguiente vela y con un stop loss por debajo del precio más bajo de la formación, se formaría una RRR de 1:3,5 hasta el máximo mayor más cercano.

Los mejores brokers de CFD

| CFD Brokers | Plataformas | Nuestra opinión | Sitio web oficial |

|---|---|---|---|

| MetaTrader 4 y 5, TradingView, VTrade | |||

| xStation |

El trading CFD se basa en la especulación e implica un riesgo significativo de pérdida, por lo que no es adecuado para todos los inversores (del 74 al 89% de las cuentas de inversores privados pierden dinero).